Cos’è il DURF

Dal 1 gennaio 2020 è entrato in vigore un ennesimo obbligo di attestazione di regolarità negli appalti che però, a causa della pandemia da Covid-19 (e delle conseguenti sospensioni di adempimenti vari) è passato abbastanza inosservato.

Sto parlando del “DURF”, o “Documento Unico di Regolarità Fiscale” (anche detto DURC Fiscale) introdotto dall’art. 4 del DL del 26 ottobre 2019, n. 124 (conv. in Legge 19 dicembre 2019 n. 157). Questo DL ha aggiunto al D.Lgs. 9 luglio 1997, n. 241, l’art. 17- bis.

Tale norma dispone che negli appalti e subappalti relativi a una o più opere (o servizi) di importo complessivo annuo superiore a 200.000,00 euro e caratterizzati da prevalente utilizzo di manodopera (si intende: “con prevalente utilizzo di manodopera, presso le sedi di attività del committente, utilizzando beni strumentali di proprietà di quest’ultimo o ad esso riconducibili in qualunque forma”), prima di procedere ai pagamenti:

- il committente richieda all’impresa appaltatrice o affidataria e alle imprese subappaltatrici, copia delle deleghe di pagamento relative al versamento delle ritenute trattenute dall’impresa ai lavoratori direttamente impiegati nell’esecuzione dell’opera (o servizio)

- le imprese rispettivamente appaltatrice-affidataria-subappaltatrice trasmettano al committente (le imprese subappaltatrici, anche all’appaltatrice), entro i cinque giorni lavorativi successivi alla scadenza del versamento delle ritenute,

- i modelli F24 relativi al versamento delle ritenute stesse

- l’elenco di tutti i lavoratori (identificati tramite codice fiscale) impiegati nel mese precedente direttamente nell’esecuzione di opere o servizi affidati dal committente, con il dettaglio delle ore di lavoro, dell’ammontare della retribuzione corrisposta e delle ritenute fiscali eseguite nel mese precedente nei confronti di ciascun lavoratore.

Come intuibile, l’adempimento è piuttosto gravoso (sia per l’impresa che per il committente, che si presume controlli ciò che riceve). Il legislatore ha quindi previsto che in alternativa a quanto appena descritto, le imprese possano limitarsi a consegnare al committente il “DURF”, che è un documento che attesta che nell’ultimo giorno del mese precedente a quello della scadenza prevista per il versamento delle ritenute, l’impresa:

- era in attività da almeno tre anni e in regola con gli obblighi dichiarativi

- aveva eseguito, nel corso dei periodi d’imposta cui si riferiscono le dichiarazioni dei redditi presentate nell’ultimo triennio, versamenti complessivi registrati nel conto fiscale per un importo non inferiore al 10% dell’ammontare dei ricavi o dei compensi risultanti dalle dichiarazioni stesse

- non aveva iscrizioni a ruolo, accertamenti esecutivi o avvisi di addebito affidati agli agenti della riscossione relativi alle imposte sui redditi, all’IRAP, alle ritenute e ai contributi previdenziali per importi superiori ad euro 50.000, per i quali i termini di pagamento fossero scaduti e fossero ancora dovuti pagamenti nè aveva provvedimenti di sospensione (questo non si applica per le somme oggetto di piani di rateazione per i quali non è intervenuta decadenza)

Il DURF pertanto è un documento che consente di semplificare il controllo da parte dei committenti sull’effettivo versamento delle ritenute a favore dei lavoratori, per contrastare il lavoro nero e lo sfruttamento della manodopera da parte di imprenditori senza scrupoli.

Chiaramente se un’impresa è costituita da meno di tre anni non potrà chiedere il DURF ma dovrà produrre la documentazione illustrata sopra.

Quando non va chiesto il DURF

La normativa relativa al DURF non si applica alle imprese non stabilite in Italia, nè ai soggetti residenti che non esercitano attività d’impresa o non esercitano imprese agricole nè esercitano arti o professioni, perché non rientrano tra i soggetti di cui all’articolo 23, comma 1, del d.P.R. n. 600 del 1973 (ad es. le persone fisiche, le società semplici che non esercitano attività d’impresa o agricola o arti o professioni).

Le Pubbliche Amministrazioni non sono tenute a esibire il DURF qualora siano esse stesse appaltatrici o subappaltatrici, sempre che si tratti di attività istituzionale non commerciale (devono invece chiederlo quando sono committenti).

Come si ottiene il DURF

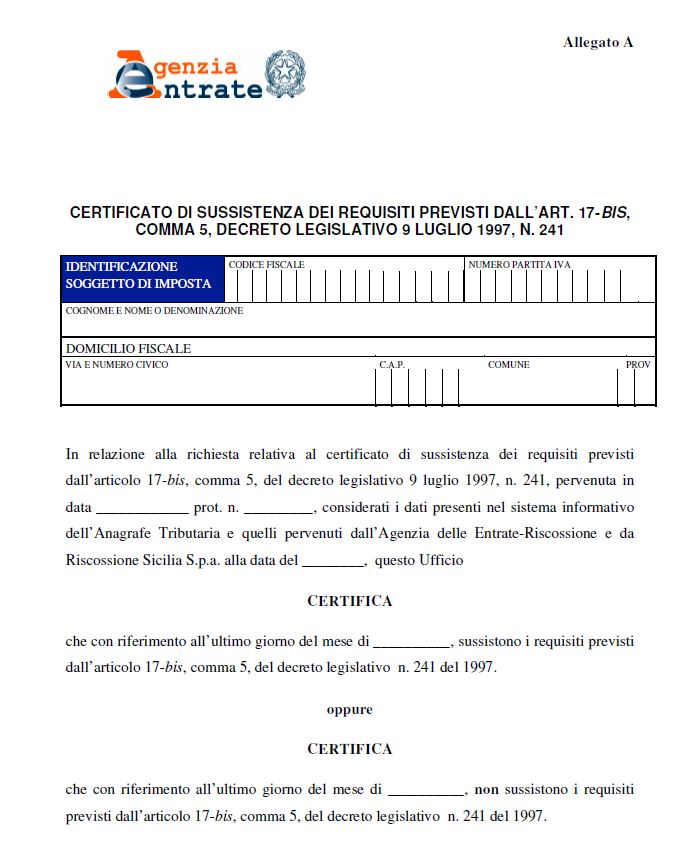

Per ottenere il DURF, il cui nome tecnico è “Certificato di sussistenza dei requisiti previsti dall’art. 17-bis, comma 5, decreto legislativo 9 luglio 1997, n. 241”, l’impresa deve rivolgersi alla sua sede provinciale dell’Agenzia delle Entrate (alla sede regionale per le imprese ‘grandi contribuenti’) trasmettendole -in genere via pec- il modulo di richiesta.

Il certificato è disponibile dal terzo giorno lavorativo di ogni mese (predisposto ‘a vista’ o nel cassetto fiscale) e vale 4 mesi.

L’aspetto è simile a questo:

In caso di appalto pubblico, l’impresa può autocertificare il possesso dei requisiti ai sensi del DPR 28 dicembre 2000, n. 445 e il committente pubblico dovrà allora procedere a verifica della dichiarazione presso l’Agenzia delle Entrate.

Conseguenze del DURF irregolare

Evidentemente, come può esserci un DURC irregolare, così anche il DURF può attestare che l’impresa non è in regola.

In tal caso (come nel caso in cui l’impresa non trasmetta al committente l’elenco dei lavoratori, l’elenco degli F24, ecc.), il committente non può procedere al pagamento e deve trattenere le somme dovute all’impresa finchè perdura l’inadempimento e sino a concorrenza del 20% del valore complessivo dell’opera o del servizio, ovvero -se inferiore- per un importo pari all’ammontare delle ritenute che risultano non versate rispetto ai dati risultanti dalla documentazione trasmessa.

In entrambi i casi, entro 90 giorni dall’avvenuto riscontro dell’inadempimento, il committente deve informare l’ufficio dell’Agenzia delle Entrate territorialmente competente nei suoi confronti. Non mi risulta che ci sia un modulo apposito, tipo quello dell’intervento sostitutivo.

Per parte sua, l’impresa appaltatrice o affidataria non può compiere nessuna azione esecutiva nei confronti del committente volta a farsi riconoscere tali somme, fino a quando non abbia eseguito il versamento delle ritenute omesse.

Il committente che non applica queste disposizioni (quindi che non si fa trasmettere il DURF o gli F24, che non li verifichi, che non fermi i pagamenti ecc.) è soggetto alla stessa sanzione comminata all’impresa per l’omesso versamento delle ritenute, ovviamente solo per le omissioni riferite ai lavoratori impiegati nello specifico appalto a cui il committente è interessato.

E’ obbligatorio richiedere il DURF anche per forniture di materiale? Grazie

Si parla di lavori e servizi, solitamente nelle forniture la manodopera non c’è. Se però c’è fornitura e posa in opera bisogna controllare che sia davvero ‘fornitura’ e non ‘lavoro’.

Por****** 3 ore per richiedere su minchia di Durf

In un appalto privato il subappaltatore è obbligato a presentare il Durf se l’importo dei lavori è inferiore si 200000€ annui… grazie

no, ma se ce l’ha non guasta presentarlo

Salve mi risulta il durf non regolare , sto chiedendo il suolo pubblico del costo di 800€ per 12 ore , cosa succede adesso ? Non posso fare il lavoro ?

Bè, sì. Va regolarizzato, anche solo rateizzando il dovuto

MA DOVE LO CERCO NEL CASSETTO FISCALE?

Non so, dicono ‘nell’area riservata’

il DURF va chiesto anche per l’onorario ai professionisti/progettisti di opere pubbliche?

Se rientra nei casi indicati dalla norma (per importo, luogo di esecuzione del lavoro ecc.) sì, ma è improbabile.